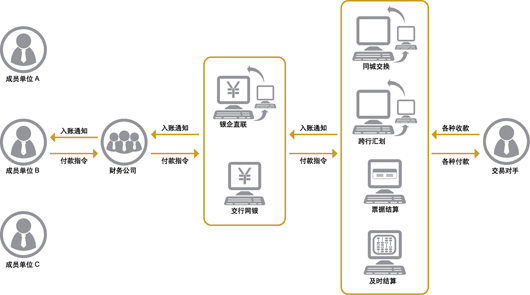

针对财务公司的现金管理需求,交行提供以下两种应用服务方案:

(一)财务公司全面代理成员公司结算服务方案;

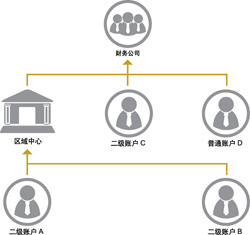

●二级账户体系

财务公司在交行开立账户,各成员单位在财务公司开立账户,原则上不在银行开立账户。使用了二级账户的账户体系依然提供对普通账户的支持,紧密贴合企业账户体制改革的需要。

●账号定制

二级账户号可以做到由财务公司定制,达到与财务公司所开设的成员单位实体账户号码一致的效果。

●多层级结构

支持多层级的账户管理体系。

●多渠道结算

针对不同账户体系的结构,提供丰富的多渠道结算模式。

●交易实名

通过财务公司进行集团对外集中收付,交易对手看到的交易凭证署名及账号皆为对应的成员单位,完全体现了财务公司代理成员单位处理业务的管理服务角色。

(二)财务公司资金归集服务方案

|

|

对于财务公司要集中管理下属成员单位资金的需求,成员单位同时在财务公司及交通银行开立结算账户,一一对应,通过人民币现金池,我行提供基于不同账户结构的多种资金归集模式的解决方案。

○实时归集

○止付归集

○定时归集 |

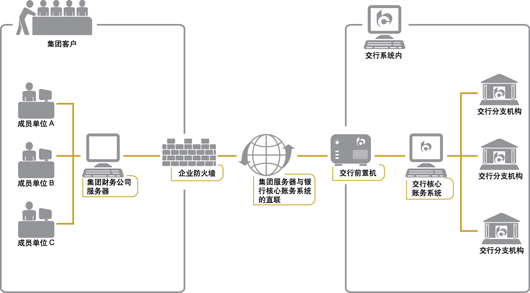

(三)实施方案

●银企直联

为了最大限度保证不影响财务公司现有资金管理系统的操作流程,减少方案上线的测试时间和磨合周期,可以利用银企直联使财务公司的资金管理系统与银行系统对接,实现业务处理信息的实时传递与更新。

核心直联

企业资金管理系统直接从交通银行核心账务系统获取交易状态和信息,高效快捷,准确反映业务的实际处理情况。

●流动资金保值增值解决方案

对于企业流动资金保值增值的需求,同样提供了双利、债券、本外币理财产品等多种业务品种来满足资金保值增值需要。

●集团授信短期融资解决方案

针对财务公司因为自身规模或者财务活动的临时融资需求,采用集团授信,同时提供多种短期融资服务方案。

○发行金融债券承销服务

○同业拆借

○票据池融资

○贷款

○信贷资产转让

○债券回购

|